Apa itu Stock Cap Besar?

Saham berkapitalisasi besar mengacu pada saham perusahaan besar yang memiliki nilai juga dikenal sebagai kapitalisasi pasar $ 10 miliar dolar atau lebih dan saham ini kurang berisiko dibandingkan dengan yang lain dan stabil dan mereka juga membayar dividen dan pengembalian terbaik dan itu adalah pilihan teraman untuk berinvestasi.

Kapitalisasi Pasar adalah bagian dompet yang dimiliki perusahaan di industri dan dihitung dengan mengalikan jumlah saham perusahaan yang beredar dengan harga saham per sahamnya. Saham umumnya diklasifikasikan sebagai:

- Topi Besar (Lebih dari $ 10 miliar)

- Saham Mid Cap (antara $ 2 miliar hingga $ 10 miliar)

- Small-Cap (antara $ 300 juta - $ 2 miliar)

20 Saham Kapitalisasi Besar Teratas di AS

| S. Tidak | Nama | Topi Besar ($ bn) |

| 1 | apel | 903.5 |

| 2 | Amazon.com | 767.1 |

| 3 | Microsoft | 731.1 |

| 4 | Alfabet | 730.0 |

| 5 | 511.2 | |

| 6 | Alibaba Group Holding | 484.7 |

| 7 | Berkshire Hathaway | 482.7 |

| 8 | JPMorgan Chase | 369.2 |

| 9 | Johnson & Johnson | 333.1 |

| 10 | Exxon Mobil | 325.7 |

| 11 | Royal Dutch Shell | 302.7 |

| 12 | Bank Amerika | 297.1 |

| 13 | Visa | 295.7 |

| 14 | Royal Dutch Shell | 291.3 |

| 15 | Walmart | 258.4 |

| 16 | Wells Fargo | 255.4 |

| 17 | TiGenix | 250.9 |

| 18 | Intel | 246.0 |

| 19 | RELX | 243.0 |

| 20 | Chevron | 239.9 |

Manfaat Berinvestasi di Perusahaan Cap Besar

Beberapa alasan penting untuk berinvestasi di perusahaan Large Cap adalah:

- Perusahaan besar umumnya sangat stabil sehingga menjadi peluang investasi yang lebih aman dibandingkan dengan yang lain. Mereka adalah bisnis teratas di industrinya masing-masing dan dapat dianggap sebagai pemimpin pasar. Namun, harga saham mereka mungkin tidak tumbuh secepat perusahaan kecil lainnya sehingga kurang cocok untuk semua jenis investor. Hal ini disebabkan terbatasnya peluang untuk berkembang setelah menempati posisi sukses di industri.

- Saham berkapitalisasi besar umumnya lebih disukai jika siklus bisnis mengalami masa-masa sulit. Ini karena mereka adalah investasi yang lebih aman dan secara komparatif dapat menahan perlambatan tanpa ancaman kebangkrutan. Ini tidak berarti mereka kebal terhadap resesi tetapi memiliki kemampuan yang lebih baik untuk menangani skenario ekonomi yang sulit.

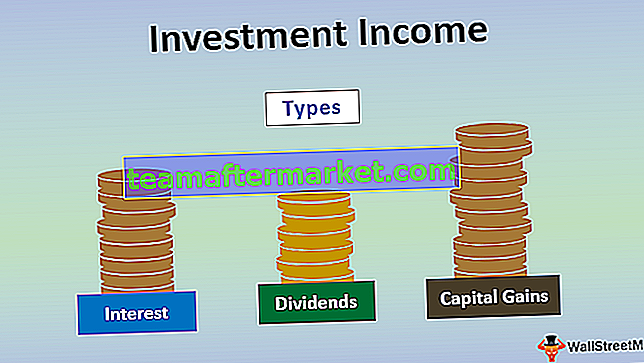

- Umumnya, saham-saham berkapitalisasi besar ini membayar dividen secara teratur karena perusahaan tahu bahwa saham tersebut mungkin tidak akan menghargai nilainya secepat perusahaan Pertumbuhan. Ini menawarkan sumber pendapatan lain bagi investor konservatif. Ini sangat berguna bagi investor ketika imbal hasil obligasi rendah. Perusahaan-perusahaan ini mungkin menguntungkan tetapi tidak memiliki peluang untuk tumbuh. Dengan demikian, investor harus dikompensasikan dengan harga saham yang stagnan dan mendapatkan pendapatan dalam bentuk dividen.

- Saham berkapitalisasi besar ini lebih likuid sehingga lebih mudah untuk keluar kapan saja. Perusahaan-perusahaan ini digunakan sebagai investasi jangka panjang Inti dalam portofolio karena faktor-faktor di atas dan dengan demikian dapat menempati bagian yang signifikan dalam alokasi investasi klien tergantung pada tujuan keuangan dan selera risiko mereka.

Reli Saham Berkapitalisasi Besar

Saham Large Cap AS telah berkinerja lebih baik sejak 2013 dan diperkirakan akan terus berlanjut dalam jangka pendek. Alasannya adalah:

# 1 - Saham Berkapitalisasi Besar lebih berorientasi internasional dan memperoleh keuntungan dari kelemahan USD

S&P 500 telah mengungguli Russell 2000 bersama dengan melemahnya dolar pada tahun 2017. Hal ini disebabkan depresiasi USD yang menawarkan dorongan besar MNC melalui:

- Penjualan dan Ekspor Asing

- Penciptaan Permintaan

- Pengaruh Terjemahan Akuntansi Positif

- Peningkatan Daya Saing

Hasil ekonomi domestik di bawah standar dan membaiknya prospek asing menunjukkan investor AS harus tetap fokus pada S&P 500. Analisis pendapatan geografis menyatakan bahwa perusahaan-perusahaan Kapitalisasi Besar AS memiliki eksposur asing karena 30% dari pendapatan S&P 500 berasal dari luar AS

# 2 - Penghasilan dari Perusahaan Berkapasitas Besar Mendapat Manfaat dari tarif Pajak Perusahaan Efektif yang Lebih Rendah

Insentif dan kredit dapat menciptakan perbedaan dalam berapa banyak perusahaan membayar pajak dengan secara efektif menurunkan pendapatan kena pajak perusahaan. Agar memenuhi syarat untuk keringanan pajak ini membutuhkan pengeluaran sejumlah besar uang yang mungkin tidak cocok untuk perusahaan kecil dan start-up. Saham berkapitalisasi besar dapat mengurangi sumber daya keuangan mereka dengan berbagai cara karena banyak uang yang dibelanjakan yang belum tentu dapat dibenarkan.

Internal Revenue Service AS tidak mengenakan pajak atas penghasilan yang diperoleh di luar negeri dan banyak dari mereka memiliki tarif pajak Perusahaan yang lebih rendah dibandingkan dengan AS. Hal ini membuat mereka mengalihkan banyak fungsi mereka ke luar negeri yang pada gilirannya terbukti menjadi pilihan yang lebih murah.

# 3 - Kebijakan Moneter AS yang Lebih Ketat dan Kurva Hasil yang Lebih Datar Memacu Kepemimpinan Cap Besar

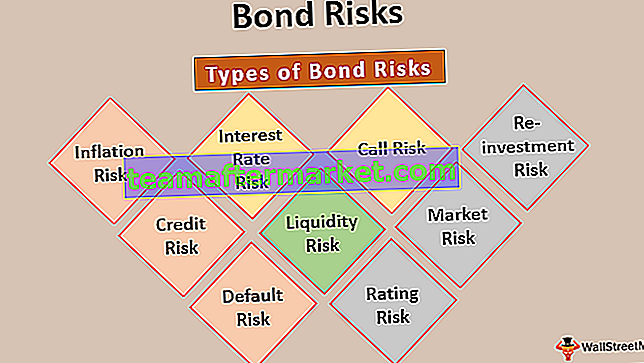

Kurva imbal hasil Treasury AS adalah salah satu indikator ekonomi terkemuka dan memiliki hubungan langsung antara kurva imbal hasil dan kinerja Russell 2000 relatif terhadap S&P 500. Kurva yang semakin curam hari ini menunjukkan positif untuk segmen beta yang lebih tinggi dari pasar ekuitas . Sebaliknya, kurva yang mendatar sekarang menunjukkan kondisi ekonomi yang lebih menantang di masa mendatang dan berita buruk untuk segmen pasar saham yang sensitif terhadap ekonomi.

Ketika FED mulai menormalkan kebijakan moneter, menaikkan suku bunga, meratakan kurva dan tidak mendorong untuk mengambil risiko, perusahaan yang sudah mapan dan mapan di ekuitas AS cenderung mendapatkan keuntungan yang mencerminkan skenario saat ini di AS