Apa itu Hostile Takeover?

Pengambilalihan yang tidak bersahabat adalah salah satu bentuk akuisisi oleh perusahaan target oleh perusahaan lain yang disebut sebagai perusahaan yang mengakuisisi, dimana walaupun manajemen perusahaan target tidak berpihak pada akuisisi tersebut namun tetap saja penawar menggunakan jalur lain untuk mengakuisisi perusahaan tersebut seperti mengakuisisi perusahaan melalui tender offer dengan cara menawarkan langsung kepada masyarakat untuk membeli saham perusahaan sasaran pada harga yang telah ditentukan sebelumnya lebih besar dari harga pasar yang berlaku.

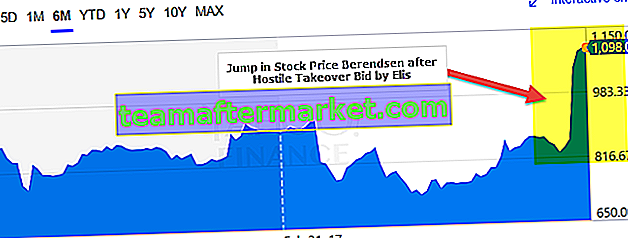

Kami mencatat dari atas bahwa perusahaan layanan Binatu Prancis Elis membuat tawaran pengambilalihan yang bermusuhan dengan menilai perusahaan lebih dari 2 miliar Euro.

Contoh pengambilalihan paling bermusuhan sepanjang masa

| AOL dan Time Warner | 2000 | $ 164 miliar | Ketika AOL mengumumkan akan mengambil alih Time Warner yang jauh lebih besar dan sukses, itu disebut-sebut sebagai salah satu kesepakatan terbesar pada periode tersebut. |

| Sanofi-Aventis dan Genzyme Corp. | 2010 | $ 24,5 miliar | Sanofi berjuang keras untuk mengakuisisi perusahaan bioteknologi Genzyme pada tahun 2010. Mereka harus menawarkan premi yang jauh lebih tinggi daripada yang mereka inginkan dan mengambil kendali atas sekitar 90% dari perusahaan targetnya. |

| Nasdaq OMX / IntercontinentalExchange dan NYSE Euronext | 2011 | $ sekitar 13,4 miliar | Pada tahun 2011, NASDAQ dan Intercontinental Exchange ingin mengakuisisi NYSE dengan penawaran dan penawaran yang tidak diminta. Namun, Nasdaq akhirnya harus menarik tawarannya di tengah arahan dari Divisi Antitrust Departemen Kehakiman AS |

| Icahn Enterprises dan Clorox | 2011 | Approx. $ 12,6 miliar | Bertahun-tahun lalu, Carl Icahn meluncurkan tawaran pengambilalihan yang bermusuhan terhadap Clorox. Dia menawarkan untuk mengambil alih dengan $ 7,65 per saham yang merupakan premi sekitar 12%. Clorox menolak tawaran tersebut dan menggunakan strategi pil racun untuk melindungi dirinya dari berbagai tawaran semacam itu di masa depan. |

Strategi untuk pengambilalihan yang bermusuhan

Perusahaan yang bertujuan untuk mengambil alih secara tidak bersahabat dapat melakukan pendekatan ini dengan dua cara utama, yaitu- Tawaran tender, dan Proxy Fight .

# 1 - Penawaran Tender

Tender Offer ketika sebuah perusahaan atau sekelompok investor menawarkan untuk membeli sebagian besar saham perusahaan target dengan harga premium terhadap harga pasar dan penawaran ini dibuat kepada dewan direksi yang mungkin menolaknya. Dalam situasi seperti ini, penawar dapat mengajukan penawaran langsung kepada pemegang saham. Para pemegang saham, pada gilirannya, dapat memutuskan untuk menerima tawaran tersebut jika mereka menemukan manfaatnya. Hanya ketika mayoritas pemegang saham memutuskan untuk menerima tawaran tersebut, maka penjualan saham terjadi.

# 2 - Pertarungan Proxy

Proxy Battle, di sisi lain, adalah pertarungan kontrol yang agak tidak bersahabat atas sebuah organisasi.

Diagram pohon keputusan di atas menunjukkan seluruh proses di balik tawaran pengambilalihan yang tidak bersahabat. Tawaran yang ditargetkan disebut sebagai bermusuhan ketika penawar dengan sengaja memilih untuk tidak memberi tahu perusahaan target tentang tawaran yang tidak diminta. Secara alami, dalam skenario seperti itu, kontes proxy juga akan dianggap tidak dapat diubah oleh manajemen yang ada. Bahkan pembelian 5% saham dari perusahaan target atau apa yang disebut sebagai "Posisi Toehold" dapat dianggap bermusuhan atau bersahabat tergantung pada situasinya. Sebenarnya, niat di balik pembelian Toeholdlah yang menentukan bagaimana pengambilalihan yang tidak bersahabat itu dipandang. Masih bisa dikatakan ramah jika pembelian didorong oleh pengurangan biaya transaksi atau mendapatkan posisi strategis dalam lelang. Namun,Jika pijakan dibeli dengan dilakukan dengan maksud mendapatkan otoritas atas manajemen pasti akan dianggap bermusuhan. Jalan pengambilalihan yang tidak bersahabat tampaknya penuh dengan liku-liku. Tawaran yang awalnya dimulai sebagai tawaran ramah pada awalnya juga bisa berubah menjadi tawaran yang bermusuhan pada waktunya.

Strategi Pertahanan Pengambilalihan yang Bermusuhan

Karena tawaran pengambilalihan yang tidak bersahabat ini tidak disukai, perusahaan target mengambil berbagai strategi pertahanan pengambilalihan yang tidak bersahabat (faktor reaktif dan pencegahan) seperti-

# 1 - Pertahanan Makaroni

Nama yang cukup menggoda bukan. Di sisi yang lebih teknis, pertahanan makaroni mengharuskan perusahaan menerbitkan obligasi dalam jumlah besar dengan situasi harus menebusnya dengan harga tinggi jika perusahaan diambil alih. Ketika obligasi suatu perusahaan ditebus dengan harga yang lebih tinggi, kesepakatan itu tampaknya tidak menarik secara ekonomi. Strategi pertahanan ini bekerja dengan dua cara. Setelah membuat kesepakatan menjadi tidak menarik, hal itu juga membatasi kekuasaan calon pembeli. Perluasan makaroni ketika dimasak telah digunakan sebagai alegori untuk menggambarkan bahwa penebusan obligasi dengan harga yang lebih tinggi meningkatkan biaya pengambilalihan yang tidak bersahabat. Ini sebenarnya sulit untuk ditembus bagi pembeli potensial ketika harga penebusan obligasi meningkat.

Mari kita asumsikan bahwa perusahaan A secara paksa mencoba mengakuisisi perusahaan B. Manajemen perusahaan target tidak ingin melanjutkan kesepakatan karena itu mungkin tampak tidak menarik bagi mereka atau mereka tidak memiliki keyakinan yang memadai bahwa A akan mampu. untuk mengelola perusahaan dengan sukses. Ketakutan tambahan akan restrukturisasi dan PHK perusahaan juga membayangi. Dalam kasus seperti itu, perusahaan B mungkin memutuskan untuk menggunakan strategi makaroni. Mereka mungkin menerbitkan obligasi senilai $ 100 juta yang dapat ditebus dengan 200% dari nilai nominal. Oleh karena itu, siapa pun yang telah menginvestasikan $ 2000 harus dibayar $ 4000 yang akan meningkatkan keseluruhan biaya akuisisi dan pada akhirnya akan menghalangi pengakuisisi untuk melanjutkan penawaran.

# 2 - Pil Racun

Poison Pill adalah mekanisme pertahanan populer untuk "perusahaan target" di mana ia menggunakan right issue pemegang saham sebagai taktik untuk membuat kesepakatan akuisisi yang bermusuhan menjadi mahal atau kurang menarik bagi para perampok. Strategi ini juga bertindak sebagai alat untuk memperlambat kecepatan upaya bermusuhan potensial di masa depan. Pil racun umumnya diadopsi oleh dewan direksi tanpa persetujuan pemegang saham. Itu juga datang dengan ketentuan bahwa hak-hak yang terkait dapat diubah atau ditebus oleh dewan bila diperlukan. Hal ini secara tidak langsung memaksa negosiasi langsung antara pihak pengakuisisi dan Dewan, sehingga dapat membangun dasar untuk daya tawar yang lebih baik.

Carl Icahn, seorang investor institusional, membuat Netflix lengah pada tahun 2012 dengan mengakuisisi 10% saham di perusahaan tersebut. Yang terakhir menanggapi dengan mengeluarkan rencana hak pemegang saham sebagai "Pil Racun", sebuah langkah yang membuat jengkel Carl Icahn tanpa akhir. Setahun kemudian, ia memotong kepemilikannya menjadi 4,5% dan Netflix menghentikan rencana penerbitan sahamnya pada Desember 2013

sumber: money.cnn.com

# 3 - Kebijakan Bumi Hangus

Kebijakan Bumi Hangus adalah istilah yang dipinjam dari bahasa militer. Sebagian besar waktu di militer, para jenderal memerintahkan para prajurit untuk menghancurkan apapun dan segala sesuatu yang dapat berguna bagi tentara lawan. Menurut taktik defensif ini, perusahaan menjual aset terpenting mereka atau membuat perusahaan yang mengakuisisi masuk ke dalam kewajiban kontrak jangka panjang.

# 4 - Parasut emas

Secara teknis, Golden Parachute didefinisikan sebagai kontrak antara Perusahaan dan manajemen tingkat atas yang mensyaratkan bahwa para eksekutif akan ditawari manfaat yang cukup besar jika yang terakhir diakhiri sebagai akibat dari aktivitas restrukturisasi. Manfaat ini biasanya termasuk bonus tunai, opsi saham, paket pensiun, tunjangan kesehatan, dan tentu saja pesangon yang bagus. Ini juga digunakan sebagai alat untuk mekanisme Anti-pengambilalihan atau pil Poison untuk mencegah kemungkinan merger. Banyaknya manfaat atau kompensasi yang dijanjikan kepada creme-de-la-crème perusahaan dapat menyebabkan banyak pengakuisisi mengubah keputusan pengambilalihan yang tidak bersahabat.

Sejak Verizon setuju untuk membeli Yahoo, industri telah dipenuhi dengan Parasut Emas selangit yang akan diterbangkan oleh Marissa Mayer (CEO Yahoo) jika mantan memutuskan untuk menghentikannya.

sumber: Yahoo Schedule 14A

# 5 - Permata mahkota

Ini adalah strategi yang sangat mirip dengan Kebijakan Bumi Hangus. Dalam kasus ini, penjualan aset oleh perusahaan target selama penawaran yang tidak bersahabat sebagian besar difokuskan pada aset yang paling berharga (Crown Jewel). Hal tersebut dilakukan dengan asumsi penjualan aset tersebut akan membuat perseroan kurang menarik bagi calon pengakuisisi. Hal ini pada akhirnya dapat memaksa perusahaan pembeli untuk menarik tawarannya.

Namun, ada cara lain untuk menerapkan strategi ini. Perusahaan target memilih untuk menjual asetnya yang paling berharga kepada perusahaan yang bersahabat, juga dikenal sebagai White Knight dan kemudian ketika perusahaan yang mengakuisisi membatalkan keputusannya untuk pengambilalihan yang tidak bersahabat, perusahaan target membeli kembali asetnya dari White Knight pada waktu yang telah ditentukan. harga.

# 6 - Perangkap lobster

Mekanisme pertahanan populer lainnya adalah Lobster Trap. Dalam hal ini, perusahaan target mengeluarkan mandat di mana individu dengan lebih dari 10% sekuritas konversi (termasuk obligasi konversi, saham preferen yang dapat dikonversi, dan waran) dilarang mentransfer sekuritas ini ke saham pemungutan suara. Di sini individu dengan kepemilikan lebih dari 10% adalah simbol ikan besar atau lobster.

Pengaruh pengambilalihan yang tidak bersahabat pada pemegang saham

Biasanya, saham perusahaan target terlihat naik. Ketika sekelompok investor atau perusahaan yang mengakuisisi memandang bahwa manajemen tidak memaksimalkan nilai pemegang saham, mereka langsung mendekati pemegang saham untuk membeli saham mereka dengan harga premium terhadap nilai pasar. Pada saat yang sama, mereka menggunakan taktik tertentu untuk menjatuhkan manajemen dan menciptakan anggapan di antara publik, media, dan pemegang saham bahwa manajemen baru adalah kebutuhan saat ini.

Seperti yang kita lihat, harga saham Berendsen melonjak setelah Euro 2 miliar Hostile Takeover Bid oleh Elis.

sumber: Yahoo Finance

Akibatnya, ada tambahan permintaan saham di pasar. Berikut ini adalah pertarungan sengit untuk menguasai perusahaan. Pengambilalihan yang bermusuhan hanyalah pertempuran melawan manajemen yang ada. Hanya ketika pemegang saham memiliki kecerdasan untuk menilai visi manajemen dalam penjajaran dengan keuntungan memikat yang ditawarkan oleh pengambilalihan yang tidak bersahabat, barulah beberapa nilai dapat direalisasikan darinya.

Kenaikan harga saham mengikuti jalur yang agak berbelit-belit dalam proses pembelian kembali saham. Bahkan jika pengambilalihan yang bermusuhan, akhirnya dilakukan, ini melibatkan manajemen untuk membuat penawaran tertentu yang ramah bagi pemegang saham. Biasanya, penawaran ini dilakukan agar pemegang saham menolak tawaran pengambilalihan yang tidak bersahabat.

Sebagian besar waktu penawaran ini termasuk dividen khusus, pembelian kembali saham, dan spin-off. Semua langkah ini menaikkan harga saham dalam jangka pendek dan panjang. Mari kita coba memahami masing-masing penawaran ini secara mendetail. Dividen khusus adalah pembayaran satu kali kepada pemegang saham. Ini meningkatkan sentimen pemegang saham dan membuat saham tampak lebih menarik terutama dalam skenario ketika suku bunga rendah. Pembelian kembali saham menciptakan peningkatan permintaan untuk saham dan mengurangi pasokannya. Spin-off adalah keputusan strategis untuk mendivestasi unit bisnis non-inti untuk menunjukkan penilaian yang lebih tinggi dan memberikan visi dan bisnis yang lebih fokus bagi pemegang saham.

Kesimpulan

Sementara sebagian besar perusahaan berjuang keras melawan pengambilalihan yang tidak bersahabat, tidak jelas mengapa mereka melakukannya. Banyak ahli dan analis berpendapat bahwa karena pihak pengakuisisi membayar pemegang saham lebih dari harga saham, hal itu selalu menguntungkan perusahaan target. Sisi lain dari cerita ini adalah bahwa penawar mengambil hutang besar untuk mengatur dana guna membayar jumlah premi kepada pemegang saham perusahaan target. Hal ini, pada gilirannya, menurunkan nilai saham perusahaan yang mengakuisisi.

Namun, beberapa analis berpendapat bahwa pengambilalihan yang tidak bersahabat berdampak buruk pada perekonomian secara keseluruhan. Ketika satu perusahaan mengambil alih satu sama lain secara paksa, manajemen mungkin memiliki pemahaman yang terbatas atau tidak sama sekali tentang model bisnis perusahaan target, budaya kerja atau teknologi mereka. Pada dasarnya, ini akan menjadi akuisisi tanpa sinergi dan aktivitas M&A semacam itu tidak akan pernah berhasil dalam jangka panjang.

Dalam pengambilalihan yang tidak bersahabat, baik perusahaan target maupun perusahaan yang mengakuisisi mengeluarkan biaya yang besar di semua tingkatan. Perusahaan target hidup dalam ketakutan terus-menerus akan pengambilalihan yang tidak bersahabat yang menciptakan rasa tidak aman di antara mereka dan menghalangi fungsi progresifnya. Akibatnya, perusahaan sasaran mengeluarkan banyak biaya dalam menjalankan strategi pertahanan.

Namun, hasil dari pengambilalihan yang tidak bersahabat, seperti setiap Penggabungan dan akuisisi lainnya tidak dapat digeneralisasikan dan oleh karena itu sulit untuk menarik kesimpulan apakah mereka berhasil atau tidak. Analisis biaya-manfaat harus dilakukan berdasarkan kasus per kasus. Beberapa pengambilalihan yang tidak bersahabat telah menemui ajal sementara yang lain menghasilkan konsolidasi industri dan perusahaan yang cukup kuat.