Jenis Rasio Keuangan

Rasio keuangan adalah rasio yang digunakan untuk menganalisis laporan keuangan perusahaan untuk mengevaluasi kinerja dimana rasio ini diterapkan sesuai dengan hasil yang dibutuhkan dan rasio ini dibagi menjadi lima kategori besar yaitu rasio likuiditas, rasio keuangan leverage, rasio efisiensi, rasio profitabilitas, dan rasio nilai pasar.

Daftar 5 Jenis Rasio Keuangan Teratas

- Rasio Likuiditas

- Rasio Leverage

- Rasio Efisiensi / Aktivitas

- Rasio Profitabilitas

- Rasio Nilai Pasar

Mari kita bahas masing-masing secara rinci -

# 1 - Rasio Likuiditas

Rasio likuiditas mengukur kemampuan perusahaan dalam memenuhi kewajiban lancar. Ini termasuk yang berikut ini

Rasio saat ini

Menentukan kemampuan perusahaan untuk memenuhi kewajiban jangka pendek dengan aset lancar:

Rasio Lancar = Aktiva Lancar / Kewajiban LancarBerdasarkan jenis rasio ini, rasio lancar yang lebih rendah dari 1 menunjukkan perusahaan mungkin tidak dapat memenuhi kewajiban jangka pendeknya tepat waktu. Rasio yang lebih tinggi dari 1 menunjukkan bahwa perusahaan memiliki kelebihan aset jangka pendek selain memenuhi kewajiban jangka pendek.

Uji Asam / Rasio Cepat:

Menentukan kemampuan perusahaan untuk memenuhi kewajiban jangka pendek dengan aset cepat:

Rasio Cepat = (CA - Persediaan) / CLAset cepat tidak termasuk inventaris dan aset lancar lainnya yang tidak dapat langsung diubah menjadi uang tunai.

Jika lebih besar dari 1 maka perusahaan memiliki kas surplus. Tetapi jika lebih rendah mungkin menunjukkan bahwa perusahaan terlalu bergantung pada persediaan untuk memenuhi kewajibannya.

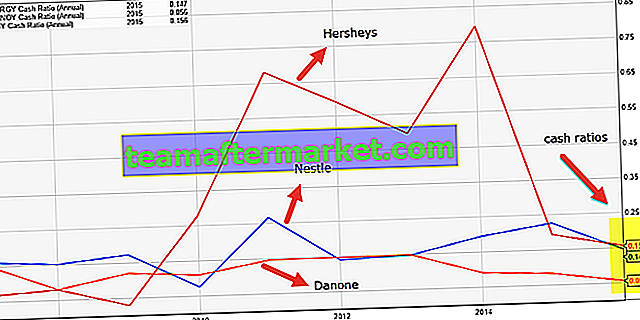

Rasio Kas

Rasio Kas menentukan kemampuan perusahaan untuk memenuhi kewajiban jangka pendek dengan kas dan setara kas (CCE):

Rasio kas = CCE / Kewajiban LancarRasio Arus Kas Operasi:

Menentukan waktu perusahaan dapat memenuhi kewajiban lancar dengan kas operasi yang dihasilkan (OCF):

Rasio Arus Kas Operasi = OCF / Kewajiban Lancar# 2 - Rasio Leverage

Di bawah jenis rasio keuangan ini, seberapa besar perusahaan bergantung pada pinjamannya untuk operasinya. Karenanya penting bagi para bankir dan investor yang ingin berinvestasi di perusahaan.

Rasio leverage yang tinggi meningkatkan eksposur perusahaan terhadap risiko dan kemerosotan perusahaan, tetapi pada gilirannya, juga berpotensi menghasilkan keuntungan yang lebih tinggi.

Rasio hutang

Rasio hutang ini membantu menentukan proporsi pinjaman dalam modal perusahaan. Ini menunjukkan berapa banyak aset yang dibiayai oleh hutang.

Rasio Hutang = Total Hutang / Total AsetJika rasio ini rendah, hal tersebut menandakan perusahaan berada pada posisi yang lebih baik karena mampu memenuhi kebutuhan dari dana sendiri. Semakin tinggi rasionya, semakin tinggi risikonya. (Karena akan ada pengeluaran besar untuk kepentingan)

Rasio Hutang terhadap Ekuitas:

Rasio hutang-ekuitas mengukur hubungan antara total kewajiban dan total ekuitas. Ini menunjukkan seberapa besar komitmen vendor dan kreditor keuangan kepada perusahaan dibandingkan dengan apa yang telah dilakukan pemegang saham.

Debt Equity Ratio = Total Liabilitas / Ekuitas Pemegang SahamJika rasio ini tinggi, maka kecil kemungkinan pemberi pinjaman dapat membiayai perusahaan. Namun jika rasio ini rendah, maka perseroan bisa menggunakan kreditor eksternal untuk ekspansi.

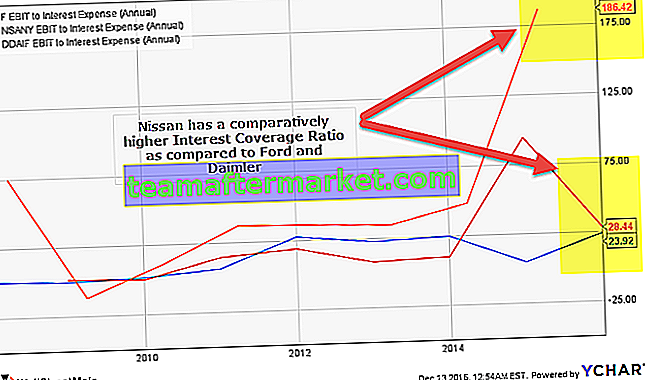

Rasio Cakupan Bunga:

Jenis rasio keuangan ini menunjukkan berapa kali pendapatan operasional perusahaan dapat menutupi biaya bunganya:

Rasio Cakupan Bunga = Pendapatan dari Operasi / Beban BungaRasio Cakupan Layanan Hutang:

Rasio cakupan layanan hutang menunjukkan berapa kali pendapatan operasional perusahaan dapat menutupi kewajiban hutangnya:

Rasio Cakupan Layanan Hutang = Pendapatan dari Operasi / Total Hutang# 3 - Rasio Efisiensi / Aktivitas

Di bawah jenis rasio keuangan ini, Rasio aktivitas menunjukkan efisiensi perusahaan dalam menggunakan asetnya.

Rasio Perputaran Persediaan:

Perputaran persediaan menunjukkan seberapa efisien perusahaan menjual barang dengan biaya lebih rendah (Investasi dalam persediaan).

Rasio Perputaran Persediaan = Harga Pokok Penjualan / PersediaanRasio yang lebih tinggi menunjukkan bahwa perusahaan mampu mengubah persediaan menjadi penjualan dengan cepat. Tingkat perputaran persediaan yang rendah menunjukkan bahwa perusahaan tersebut membawa barang-barang usang.

Rasio Perputaran Piutang:

Perputaran Piutang Dagang menentukan efisiensi perusahaan dalam mengumpulkan kas keluar dari penjualan kredit yang dilakukan selama tahun berjalan.

Rasio Perputaran Piutang = Penjualan Kredit / Piutang UsahaRasio yang lebih tinggi menunjukkan koleksi yang lebih tinggi sedangkan rasio yang lebih rendah menunjukkan pengumpulan uang tunai yang lebih rendah.

Rasio Perputaran Aset Total:

Jenis rasio keuangan ini menunjukkan seberapa cepat total aset suatu perusahaan dapat menghasilkan penjualan.

Rasio Perputaran Aset = Penjualan Bersih / Total AsetMisalnya, rasio perputaran aset yang lebih tinggi menunjukkan mesin yang digunakan efisien. Rasio yang lebih rendah menunjukkan mesin sudah tua dan tidak mampu menghasilkan penjualan dengan cepat.

# 4 - Rasio Profitabilitas

Indikator yang paling banyak digunakan untuk menentukan keberhasilan perusahaan. Semakin tinggi rasio profitabilitas maka semakin baik perusahaan tersebut dibandingkan dengan perusahaan lain dengan rasio profitabilitas yang lebih rendah.

Margin lebih penting daripada nilai secara absolut. Misalnya, pertimbangkan perusahaan dengan keuntungan $ 1 juta. Tetapi jika margin hanya 1% maka sedikit peningkatan biaya dapat mengakibatkan kerugian.

Marjin laba kotor:

Margin Laba Operasi:

Laba operasi dihitung dengan mengurangi biaya penjualan, umum dan administrasi dari jumlah laba kotor perusahaan.

Margin Laba Operasi = Laba operasi / Penjualan BersihMargin Laba Bersih

Margin Laba Bersih adalah laba akhir yang tersedia untuk dibagikan kepada pemegang saham.

Margin Laba Bersih = Laba Bersih (Laba Operasi - Bunga - Pajak) / Penjualan BersihLaba atas Ekuitas (ROE):

Jenis rasio ini menunjukkan seberapa efektif uang pemegang saham digunakan oleh perusahaan.

Return on Equity = Pendapatan / Ekuitas bersihSemakin tinggi rasio ROE, semakin baik pengembalian kepada investornya.

Laba atas Aset (ROA):

Rasio rumus pengembalian aset (ROA) menunjukkan seberapa efektif perusahaan menggunakan asetnya untuk menghasilkan keuntungan. Semakin tinggi tingkat pengembalian, semakin baik perusahaan dalam menggunakan asetnya secara efektif.

Return on Assets = Pendapatan Bersih / Total Aset# 5 - Rasio Nilai Pasar

Di bawah jenis rasio ini, rasio nilai pasar membantu mengevaluasi harga saham suatu perusahaan. Ini memberikan indikator kepada calon investor dan investor yang sudah ada apakah harga saham dinilai terlalu tinggi atau terlalu rendah. Ini termasuk yang berikut:

Rasio Nilai Buku Per Saham:

Rasio Nilai Buku Per Saham dibandingkan dengan nilai pasar untuk menentukan apakah itu mahal atau murah.

Rasio Nilai Buku Per Saham = Ekuitas Pemegang Saham / Total Saham BeredarRasio Hasil Dividen:

Rasio hasil dividen menunjukkan pengembalian investasi jika jumlah tersebut diinvestasikan pada harga pasar saat ini.

Rasio Hasil Dividen = Dividen per Saham (DPS) / Harga SahamRasio Pendapatan Per Saham (EPS):

Rasio laba per saham (EPS) menunjukkan jumlah laba bersih yang diperoleh untuk setiap saham yang beredar:

EPS = Pendapatan untuk Periode (Pendapatan Bersih) / Jumlah Saham BeredarRasio Harga-Penghasilan:

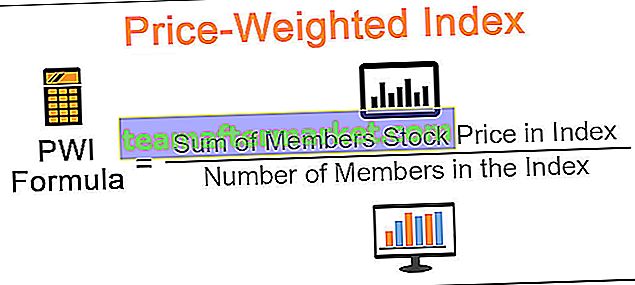

Rasio harga-pendapatan dihitung dengan membagi harga Pasar dengan EPS. Rasio ini dibandingkan dengan perusahaan lain dalam industri yang sama untuk melihat apakah harga pasar perusahaan tersebut overvalued atau undervalued.

Price-Earnings Ratio = Harga Saham / EPS