Apa itu Discount Bond?

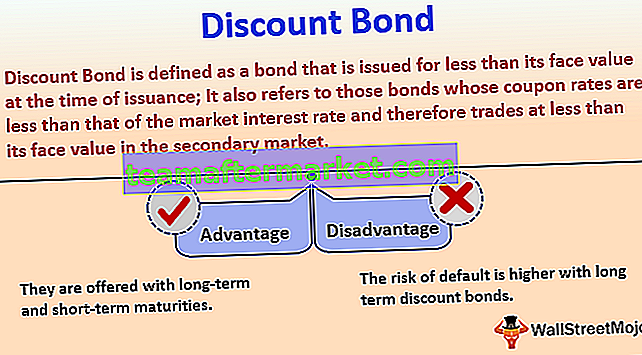

Diskonto Obligasi didefinisikan sebagai obligasi yang diterbitkan kurang dari nilai nominalnya pada saat diterbitkan; Ini juga mengacu pada obligasi yang tingkat kuponnya kurang dari suku bunga pasar dan karena itu diperdagangkan kurang dari nilai nominalnya di pasar sekunder.

Asumsikan sebuah obligasi dijual di pasar dengan harga USD 80. Namun pada akhir jatuh tempo, obligasi tersebut membayar USD 100. Obligasi tersebut terlihat murah tetapi penerbitnya mungkin mengalami kesulitan keuangan. Oleh karena itu, tidak akan ada pembayaran interim atau kupon. Dan akan ada keuntungan modal di akhir masa jatuh tempo. Mereka dapat dibeli dan dijual oleh investor individu dan institusi. Namun, investor institusi harus mematuhi peraturan khusus untuk pembelian dan penjualan obligasi diskon. Obligasi tabungan AS adalah salah satu contoh obligasi diskonto.

Jenis Obligasi Diskonto

Berikut ini adalah jenis-jenis obligasi diskon.

# 1 - Ikatan Tertekan

- Lebih cenderung default.

- Perdagangan dengan diskon signifikan dari nilai nominal,

- Obligasi semacam itu mungkin atau mungkin tidak melakukan pembayaran bunga. Atau waktu pembayaran mungkin tertunda. Makanya investor di obligasi semacam itu berspekulasi. Sehingga dengan harga obligasi yang minimum bahkan bunga minimum dari obligasi tersebut membuat mereka menjadi obligasi dengan imbal hasil tinggi.

# 2 - Obligasi Tanpa Kupon

- Obligasi tanpa kupon tidak membayar kupon apa pun selama masa jabatannya.

- Ini adalah jenis obligasi diskon besar di mana mereka mungkin diterbitkan dengan diskon bahkan 20% terutama ketika periode jatuh tempo tinggi.

- Meskipun mungkin tidak ada pembayaran bunga, harga obligasi naik terus menjelang akhir jangka waktu. Ini karena obligasi dibayar penuh pada saat jatuh tempo.

Contoh Obligasi Diskonto

Mari kita ambil contoh obligasi diskon.

Pertimbangkan obligasi yang terdaftar di NASDAQ yang saat ini diperdagangkan dengan harga diskon. Tingkat Kupon obligasi adalah 4,92. Harga pada saat penerbitan obligasi adalah $ 100. Imbal hasil pada saat penerbitan adalah 4,92%. Harga saat ini adalah $ 79.943 yang dengan jelas menunjukkan bahwa obligasi diperdagangkan dengan harga diskon. Meskipun tingkat kupon lebih tinggi dibandingkan dengan hasil pada surat utang negara berjangka 10 tahun, harga obligasi tetap didiskon. Ini karena perusahaan memiliki pendapatan yang lebih rendah dan arus kas negatif. Ini meningkatkan risiko gagal bayar.

Imbal hasil juga dapat diperdagangkan lebih tinggi dari tingkat kupon. Itu terjadi ketika harga jauh lebih rendah dari nilai nominal. Ini jelas menunjukkan bahwa itu adalah obligasi yang sangat terdiskonto. Begitu pula ketika peringkat kredit perusahaan diturunkan oleh lembaga pemeringkat kredit, maka investor mulai menjual di pasar sekunder dengan volume tinggi. Ini mengurangi nilai wajar obligasi sehingga meningkatkan hasil.

Yield to Maturity (YTM) dari Obligasi Diskonto

YTM adalah IRR - tingkat pengembalian internal investasi dalam obligasi, jika investor memegang obligasi sampai jatuh tempo dengan semua pembayaran yang dilakukan sesuai jadwal dan diinvestasikan kembali pada tingkat yang setara. Untuk memahami Yield to Maturity dari obligasi diskonto, lebih baik memulai dengan obligasi yang tidak membayar kupon. Kemudian beberapa masalah yang lebih kompleks dengan obligasi kupon menjadi bisa dimengerti.

YTM dari obligasi diskonto dihitung sebagai

- n = jumlah tahun hingga jatuh tempo

- Nilai nominal = nilai jatuh tempo obligasi

YTM adalah tingkat yang diperoleh investor dengan menginvestasikan kembali semua pembayaran kupon yang diterima dari obligasi sampai tanggal jatuh tempo obligasi pada tingkat yang sama. PV (nilai sekarang) dari semua arus kas masuk di masa depan adalah harga pasar obligasi. Tidak ada metode langsung untuk menghitung tingkat diskonto. Namun, ada metode trial-and-error yang dapat diterapkan di YTM sampai nilai arus pembayaran sama dengan harga obligasi.

Suku Bunga dan Diskonto Obligasi

Harga obligasi dan hasil obligasi berbagi hubungan terbalik. Jika terjadi kenaikan suku bunga maka akan terjadi penurunan harga obligasi dan sebaliknya. Sebuah obligasi dengan tingkat bunga atau kupon yang lebih rendah dari harga pasar kemungkinan akan dijual dengan harga yang lebih rendah dari nilai nominalnya. Hal ini disebabkan ketersediaan obligasi serupa atau sekuritas lainnya dengan return yang lebih baik.

Misalnya, ketika suku bunga naik setelah obligasi dijual di pasar. Nilai obligasi yang baru dijual akan turun karena suku bunga pasar lebih tinggi. Jika pembeli obligasi ingin menjual obligasi di pasar sekunder, maka mereka harus menawarkan dengan harga yang lebih rendah untuk mempengaruhi penjualan. Ketika suku bunga pasar yang berlaku naik ke titik di mana nilai obligasi turun di bawah nilai nominalnya, itu menjadi obligasi diskonto.

Hubungan yang sangat penting juga dapat diturunkan dari rumus ini. Dalam contoh tingkat kupon yang dijelaskan (r) lebih besar dari YTM. Jika r

Mensimulasikan dua kombinasi lagi dari tingkat kupon dan YTM menghasilkan hasil sebagai berikut:

** Grafik ini terlihat seperti garis lurus karena kami hanya menggunakan dua titik data, tetapi pada kenyataannya saat kami mempertimbangkan lebih banyak titik data, grafik tersebut menyatu agar lebih terlihat seperti grafik eksponensial.

Keuntungan

Beberapa keunggulannya adalah sebagai berikut:

- Ketika seorang investor membeli investasi dengan harga diskon, ia menawarkan peluang lebih besar untuk memperoleh keuntungan. Namun, keunggulan ini harus dibandingkan dengan kerugian membayar pajak atas capital gain tersebut.

- Pemegang obligasi menerima bunga dalam interval reguler (kecuali jika itu adalah obligasi tanpa kupon) -biasanya setiap enam bulan.

- Mereka ditawarkan dengan jatuh tempo jangka panjang dan jangka pendek.

Kekurangan

Beberapa kekurangannya adalah sebagai berikut:

- Ini menunjukkan kemungkinan emiten gagal bayar, penurunan dividen, atau keengganan investor untuk membeli obligasi.

- Risiko gagal bayar lebih tinggi dengan obligasi diskon jangka panjang.

- Obligasi dengan potongan harga yang lebih dalam mengindikasikan kesulitan keuangan perusahaan dan karenanya menunjukkan risiko yang lebih tinggi.

Kesimpulan

Ada beberapa risiko yang perlu dianalisis sebelum berinvestasi pada obligasi diskon. Mereka adalah Risiko Suku Bunga, Risiko Kredit, Risiko Inflasi, Risiko Reinvestasi, Risiko Likuiditas. Karena investor selalu menginginkan imbal hasil yang lebih tinggi, mereka membayar lebih sedikit untuk obligasi yang memiliki kupon lebih rendah dibandingkan dengan suku bunga yang berlaku. Oleh karena itu, untuk menutupi tingkat kupon yang rendah, mereka akan membeli obligasi dengan harga diskon. Obligasi yang dijual dengan harga yang jauh lebih rendah daripada nilai nominalnya bahkan dengan diskon 20% atau lebih, adalah obligasi diskon besar.