Apa itu Efek Beragun Aset dan Efek Beragun Hipotek?

Saat pasar semakin dalam, berbagai indeks dibuat tentang fungsi dan tingkat perubahan aset yang juga berguna untuk menentukan nilai instrumen derivatif, yang terdiri dari 2 jenis, indeks sekuritas beragun aset (ABS) yang menunjukkan kinerja pasar Pasar ABS yang dihitung sebagai rata-rata tertimbang portofolio ABS sedangkan indeks Efek Beragun Pinjaman (MBS) menunjukkan pergerakan pasar MBS sebagai rata-rata tertimbang obligasi dan surat promes yang hanya didukung oleh hipotek properti.

Penjelasan

Saat pasar semakin dalam, indeks dikembangkan untuk mengetahui bagaimana kinerja pasar. Mereka juga digunakan sebagai dasar untuk derivatif yang merupakan instrumen yang mengambil nilainya dari pergerakan indeks.

Dapatkah lembaga menggunakan pinjaman dan piutang yang mereka miliki dalam portofolionya untuk menghasilkan lebih banyak uang tunai untuk pinjaman selanjutnya? Jawabannya adalah ya, mereka dapat mengumpulkan piutang, baik itu pinjaman atau kredit yang telah mereka berikan, yang memiliki tenor dan profil risiko yang sama dan menjualnya kepada investor. Kumpulan ini biasanya dalam bentuk obligasi atau surat promes. Efek ini disebut Efek Beragun Aset (EBA). Investor dalam sekuritas ini memiliki sebagian dari pinjaman atau piutang. Hal ini memungkinkan institusi untuk mengubah aset tidak likuidnya menjadi uang tunai yang siap digunakan dalam bisnis mereka.

Aset tipikal yang disekuritisasi menjadi Sekuritas Beragun Aset (EBA) adalah piutang kartu kredit, sewa guna usaha, piutang perusahaan, royalti, dll. Efek Beragun Hipotek (MBS) adalah bagian dari ABS dan didukung oleh hipotek atas properti hunian yaitu rumah Pinjaman. MBS adalah bagian dari ABS yang berisi jenis aset tertentu.

Lihat juga Harga Obligasi untuk pemahaman Anda yang lebih baik tentang artikel ini.

Sumber : Barclays

Apa itu Sekuritisasi?

Proses mengubah aset tidak likuid yang memiliki arus kas masa depan menjadi sekuritas keuangan siap pakai dengan menggabungkan aset dengan jenis, tenur, dan profil risiko yang serupa disebut Sekuritisasi. Hal ini biasanya dilakukan oleh entitas terpisah yang membeli aset penghasil arus kas masa depan dari perusahaan awal dengan harga diskon dan kemudian mengumpulkannya untuk dijual kepada investor. Secara teoritis, aset apa pun yang memiliki arus kas di masa depan dapat dijaminkan.

Pembuatan Efek Beragun Aset

Misalnya, Perusahaan ABC Ltd. yang merupakan perusahaan leasing memiliki piutang bulanan dari pelanggannya. Piutang ini ada di masa depan sehingga perusahaan tidak dapat menggunakannya hari ini untuk memberikan pinjaman lebih lanjut, sehingga perusahaan menjual semua piutang ke entitas lain, perusahaan SPV, yang membayarnya dengan nilai sekarang untuk arus kas masa depan ini. Hal ini memungkinkan Perusahaan ABC untuk mengubah arus masuk masa depan ini menjadi uang tunai hari ini dan menggunakannya dalam bisnisnya. Perusahaan SPV sekarang mengemas sewa ini ke dalam kumpulan berbeda yang disebut tranches, berdasarkan jatuh tempo dan kualitas penyewa, dan menjualnya sebagai obligasi atau surat promes kepada investor. Karena obligasi ini didukung oleh aset tertentu, mereka disebut sekuritas beragun aset.Cara pembayaran kembali akan berhasil adalah bahwa penyewa akan melakukan pembayaran sewa berkala kepada Perusahaan ABC yang pada gilirannya akan meneruskannya ke Perusahaan SPV karena mereka sekarang memiliki sewa yang kemudian akan menggunakan uang ini untuk melakukan pembayaran kupon kepada investor.

Portofolio arus kas dari perusahaan asal dikumpulkan sesuai dengan jatuh tempo dan profil risikonya untuk dijual kepada investor. Setiap tranche terdiri dari arus kas dengan waktu dan risiko yang serupa. Hal ini dilakukan agar investor dapat memilih sesuai dengan selera risikonya, tahap yang tepat untuk diinvestasikan.

Karena sekuritas Beragun Aset dalam bentuk obligasi / surat promes, mereka diperdagangkan di bursa sehingga memberikan fleksibilitas kepada investor untuk menjual, sehingga menyediakan likuiditas sesuai kebutuhan. Proses sekuritisasi mengubah pinjaman yang tidak likuid di tangan perusahaan asal menjadi aset yang likuid dan dapat diperdagangkan di tangan investor.

Obligasi ini yang diperdagangkan di bursa sekarang memberikan likuiditas kepada investor untuk membeli dan menjualnya. Tingkat bunga yang lazim di pasar dan profil risiko obligasi beragun aset menentukan harga obligasi ini.

Apa itu Indeks ABS?

Indeks ABS adalah metode untuk mengukur nilai pasar ABS. Ini adalah nilai rata-rata tertimbang dari portofolio sekuritas beragun aset. Indeks yang berbeda menggunakan ABS yang berbeda dalam proporsi yang berbeda pula sebagai bobot untuk menentukan nilai indeks. Karenanya Indeks ABS adalah “ Nilai rata-rata tertimbang dari berbagai obligasi ABS / surat promes yang diperdagangkan di pasar”.

Sebuah Indeks MBS adalah jenis indeks ABS yang mengambil nilai rata-rata tertimbang obligasi / promissory notes yang didukung hanya oleh hipotek properti .

Risiko utama yang dihadapi obligasi ABS adalah tingkat suku bunga dan risiko pembayaran di muka. Risiko suku bunga adalah apa yang dihadapi seluruh pasar sehubungan dengan pasar secara luas. Banyak orang daripada berinvestasi dalam satu obligasi ABS, lebih memilih berinvestasi dalam portofolio untuk mengurangi risiko harga mereka. Instrumen apa pun seperti dana yang diperdagangkan di bursa (ETF) yang mencerminkan indeks ABS akan menawarkan jalan investasi seperti itu.

Jenis Indeks ABS

Indeks ABS memiliki jenis yang berbeda, dengan beberapa indeks khusus yang terdiri dari obligasi dengan aset seperti pinjaman mobil atau kartu kredit atau hipotek saja, sementara ada indeks ABS berbasis luas lainnya yang memiliki obligasi yang didukung oleh aset dari semua jenis.

Di AS, Sekuritas Beragun Aset pertama kali diperkenalkan pada 1980-an dan karena itu pasarnya sudah matang dan cukup dalam untuk memiliki banyak indeks ABS. Indeks ini dirancang oleh lembaga keuangan seperti bank investasi sebagai produk untuk klien mereka.

Indeks ABS di AS

Contoh dari beberapa indeks ini di AS adalah:

# 1 - Indeks Sekuritas Beragun Aset Suku Bunga Mengambang (ABS) Barclays AS :

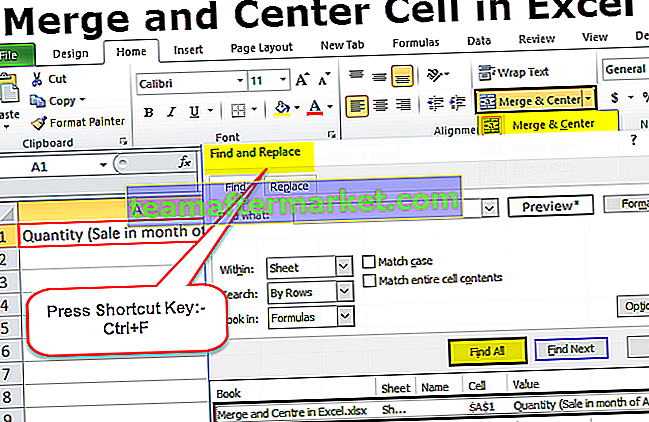

Indeks ini mencakup Sekuritas Beragun Aset dengan jangka waktu satu tahun atau lebih, dengan $ 250 juta beredar dan memiliki pinjaman rumah, kartu kredit, pinjaman mobil, dan pinjaman mahasiswa sebagai "aset". Pengembalian satu tahun pada indeks ini pada tanggal 30 Juni 2016 adalah 4,06%.

# 2 - JP. Indeks Morgan ABS:

Indeks ini memiliki lebih dari 2000 instrumen ABS di pasar AS yang didukung oleh berbagai aset seperti mobil dan Peralatan, Kartu Kredit, Pinjaman Pelajar, pinjaman konsumen, timeshare, waralaba, penyelesaian, hak gadai pajak, premi asuransi, uang muka layanan, dan aset esoterik lainnya. Indeks ini bertujuan untuk menangkap sekitar 70% dari pasar ABS dan juga memiliki sub-indeks yang melacak instrumen ABS sektor tertentu.

sumber: www.businesswire.com

Indeks ABS di Eropa

Di Eropa juga pasar ABS juga cukup matang dan ada banyak indeks ABS Eropa yang terdiri dari sekuritas beragun aset yang diterbitkan oleh originator Eropa. Ada juga Indeks ABS di berbagai negara lain. Beberapa dari mereka adalah:

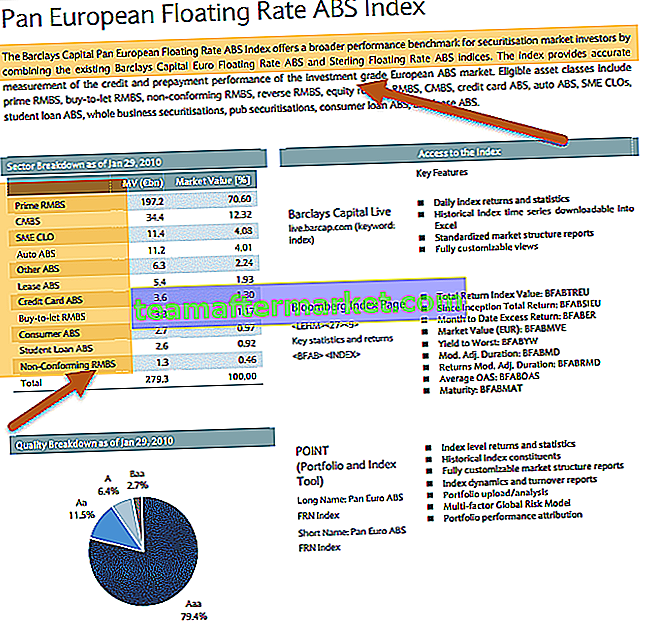

# 1 - Indeks Tolok Ukur ABS Eropa Barclays Pan :

Indeks ini mencakup obligasi yang didukung oleh hipotek residensial dan komersial, pinjaman mobil dan kartu kredit dengan hutang sebesar 300 juta Euro dengan jangka waktu setidaknya satu tahun.

# 2 - Indeks ABS Otomatis Eropa

Indeks ABS ini terdiri dari masalah sekuritas yang didukung pinjaman Otomatis oleh pembuat asal Eropa.

# 3 - Indeks Autofinanciamiento ABS Meksiko

Indeks ABS ini terdiri dari sekuritas berbasis pinjaman Meksiko Auto.

Di AS dan Eropa, banyak dana yang diperdagangkan di Bursa (ETF) juga telah dikembangkan yang berinvestasi di semua obligasi indeks ABS dalam proporsi yang sama. Reksa dana yang seperti reksa dana ini memungkinkan investor untuk menaruh uangnya di sejumlah obligasi ABS tanpa benar-benar berinvestasi di masing-masing obligasi tersebut, tetapi memberikan pengembalian portofolio ABS.

Indeks MBS dan MBS

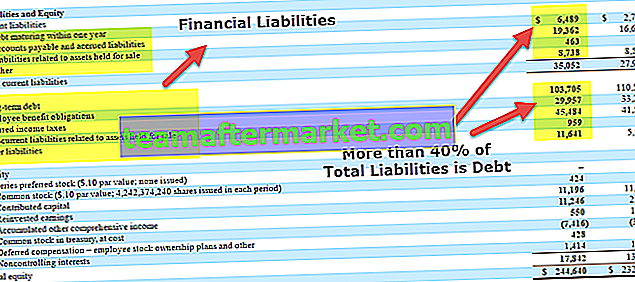

Karena hipotek rumah merupakan bagian yang sangat besar dari portofolio pinjaman sistem keuangan, Sekuritas Beragun Hipotek (MBS) membentuk mayoritas pasar sekuritisasi. Pasar ABS berevolusi dari pasar MBS ketika sudah matang dan pasar membutuhkan jalan pembiayaan yang lebih baru. Pasar ABS menunjukkan risiko yang lebih tinggi daripada MBS karena biasanya durasinya lebih pendek dan arus kasnya tidak dapat diprediksi. Selain itu, terdapat risiko kredit yang lebih tinggi karena tidak mudah memisahkan aspek hukum dan keuangan dari pemberi pinjaman. Memperoleh informasi tentang ABS juga lebih rumit karena ada banyak lembaga yang terlibat di dalamnya mulai dari pemberian pinjaman hingga sekuritisasi.

Melacak pasar MBS membantu dalam menganalisis kesehatan ekonomi sebagian besar karena sebagian besar hipotek belum gagal bayar kecuali jika benar-benar tidak terjangkau bagi pemilik rumah untuk membayar. Jika sejumlah besar orang mulai gagal bayar, itu adalah indikasi yang jelas bahwa perekonomian sedang menurun. Oleh karena itu, ada banyak indeks MBS di AS yang melacak pasar ini. Tidak hanya ada indeks berbasis luas yang melacak sebagian besar pasar, tetapi ada juga banyak indeks MBS khusus yang melacak sebagian pasar MBS seperti hanya MBS yang didukung oleh "hipotek subprime" atau yang "diterbitkan selama beberapa tahun ”dll.

Contoh indeks sekuritas berbasis mortgage adalah:

# 1 - Indeks Sekuritas Beragun Hipotek S&P AS

Definisi sesuai situs S & P adalah: "ini adalah indeks berbasis aturan, nilai pasar tertimbang yang mencakup sekuritas pass-through dalam denominasi dolar AS, suku bunga tetap dan tingkat suku bunga yang dapat disesuaikan / hibrida yang diterbitkan oleh Ginnie Mae (GNMA ), Fannie Mae (FNMA) dan Freddie Mac (FHLMC) ”di mana GNMA, FNMA, dan FHLMC adalah institusi yang menerbitkan MBS

sumber: S&P

# 2 - S & P US Mortgage Backed FHLMC 30 Tahun Indeks:

Indeks ini adalah bagian dari Indeks Sekuritas Beragun Hipotek AS S&P di atas dan melacak FHLMC yang menerbitkan obligasi MBS 30 tahun.

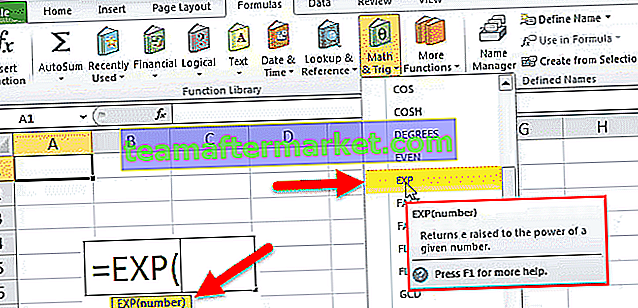

# 3 - Indeks MBS Liquid Deutsche Bank:

Indeks ini melacak MBS paling likuid di pasar AS.

sumber: db.com

sumber: db.com

Di India, pasar ABS belum terlalu berkembang. Kelas aset utama di pasar ini adalah obligasi yang didukung oleh pinjaman mobil, pinjaman mikro, dan hipotek perumahan. Pada 2013 DLF Ltd., sebuah perusahaan pengembang properti menerbitkan obligasi yang didukung oleh pendapatan sewa dari gedung kantornya. Di India, ABS memiliki NBFC Full Form sebagai pencetus dan bank sebagai investor. Bank biasanya berinvestasi dalam ikatan yang didukung aset ini untuk memenuhi norma pinjaman "sektor prioritas" mereka. Sebagai pinjaman mikro yang didukung aset atau pinjaman mobil untuk petani, ini membantu bank memenuhi pinjaman sektor prioritas mereka. Dengan struktur hukum dan pajak yang ada, pasar sekuritisasi di India sangat baru lahir dengan permintaan yang sangat rendah. Oleh karena itu, evolusi indeks ABS tidak diperlukan.

Indeks ABS / MBS & Krisis Ekonomi

Salah satu penyumbang terbesar krisis ekonomi 2009 di AS adalah pinjaman subprime mortgage, yaitu pemberian pinjaman kepada entitas yang tidak memiliki kredit sempurna dan memiliki risiko gagal bayar yang lebih besar. Pinjaman hipotek selanjutnya didorong oleh sekuritisasi yang tersedia untuk pinjaman ini yang menyebabkan pasar dibanjiri dana untuk pinjaman lebih lanjut. Itu adalah siklus pinjaman subprime yang tidak baik yang didorong oleh semakin banyak uang yang dipertaruhkan dalam pinjaman berisiko tinggi yang sama. Ketika peminjam mulai gagal bayar, keruntuhan pasar diperparah karena bukan para pemberi pinjaman yang kehilangan uang mereka tetapi juga semua orang yang telah berinvestasi dalam obligasi ABS yang diterbitkan dengan sekuritisasi pinjaman ini. Kelompok investor lain yang kehilangan uang mereka adalah mereka yang berinvestasi di ETF yang terkait dengan indeks ABS.

Ketika pinjaman gagal bayar, obligasi kehilangan harga pasarnya yang pada gilirannya menyebabkan jatuhnya indeks ABS / MBS dan karenanya semua ETF terkait dengannya. Jadi satu set default memiliki efek cascading yang mempengaruhi tiga set investor yang berbeda yaitu pemberi pinjaman, investor ABS, dan investor dalam ETF indeks ABS. Meskipun MBS telah dikatakan sebagai faktor utama dalam krisis kredit, harus dikatakan bahwa instrumen itu sendiri bukanlah alasan tetapi pinjaman subprime yang mendukung instrumen tersebut adalah penyebabnya. Hingga krisis kredit, pasar sangat kreatif dalam menerbitkan instrumen MBS dan ABS, namun setelah krisis, penekanannya lebih pada kesederhanaan dan stabilitas instrumen dan penerbit.Penerbitan instrumen eksotis membuat indeks sulit untuk dibangun dan diprediksi karena ada masalah baru pada interval yang sering dengan aset dan kompleksitas yang berbeda dalam arus kas.