Apa itu Risiko Pembayaran di Muka?

Risiko Pembayaran Di Muka mengacu pada risiko kehilangan semua pembayaran bunga karena pinjaman hipotek atau jaminan pendapatan tetap karena pelunasan awal pokok oleh Peminjam. Risiko Pembayaran di Muka mengakibatkan hilangnya potensi pembayaran Bunga dan kewajiban pinjaman yang diselesaikan oleh Peminjam sebelum waktunya. Risiko ini paling relevan dalam Pinjaman Hipotek yang biasanya diperoleh untuk jangka waktu yang lebih lama yaitu 15-30 tahun dan dari sudut pandang peminjam, masuk akal untuk membayar kembali lebih awal untuk menghindari pembayaran bunga yang besar karena jangka waktu pinjaman yang lama.

Dari perspektif Pemberi Pinjaman, risiko ini memiliki tantangan yang relevan karena mengakibatkan masalah penyebaran dana berlebih setiap kali pembayaran dilakukan dan juga hilangnya pembayaran bunga awal yang mungkin tidak dapat diterapkan pada tingkat yang sama jika pelunasan lebih awal. Singkatnya Pembayaran di Muka, Risiko adalah risiko peminjam melakukan pembayaran di muka saat Suku Bunga turun.

Bagaimana Risiko Pembayaran Di Muka Mempengaruhi Investasi?

Contoh sederhana untuk menjelaskan hal ini dibagikan di bawah ini:

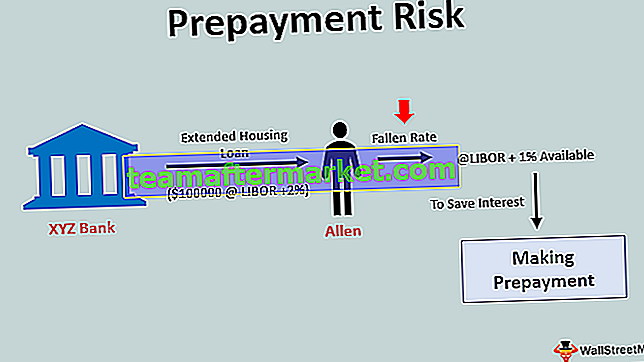

Bank XYZ memberikan Pinjaman Perumahan kepada Allen sebesar $ 100000 @ LIBOR + 2% selama 20 tahun. Setelah 2 tahun, tingkat suku bunga turun sehingga pinjaman yang sama tersedia untuk Allen dari ABC Bank @LIBOR + 1%. Untuk menyimpan pembayaran Bunga akibat penurunan suku bunga, Allen menutup rekening Pinjamannya dengan melakukan pembayaran di muka ke Bank XYZ yang telah mengkristal menjadi Risiko Pembayaran di Muka untuk Bank XYZ.

Risiko Pembayaran di Muka sebagian besar dipengaruhi oleh perubahan Suku Bunga dan dapat diklasifikasikan menjadi dua komponen:

- Penurunan suku bunga mengakibatkan Risiko Kontraksi dimana Efek Beragun Mortgage akan memiliki jangka waktu yang lebih pendek dari pada jatuh tempo awal karena penutupan lebih awal dari peminjam saya yang mengakibatkan penurunan Suku Bunga.

- Kenaikan Suku Bunga yang mengakibatkan Risiko Perpanjangan di mana pembayaran di muka akan lebih rendah dari yang diharapkan karena kenaikan suku bunga dan peminjam terus bertahan daripada melakukan pembayaran lebih awal yang akan menyebabkan jatuh tempo yang lebih lama daripada jatuh tempo awal (asumsi yang terkait dengan pembayaran di muka akan lebih tinggi daripada pembayaran di muka yang sebenarnya) karena kenaikan Suku Bunga.

Contoh Praktis Risiko Pembayaran di Muka

Mari kita ambil contoh praktis dan pahami konsepnya untuk mendapatkan lebih banyak kejelasan.

Avendus telah membuat kumpulan Hipotek yang terdiri dari Pinjaman Perumahan berperingkat AAA senilai 1 juta dolar. Pengembalian rata-rata dari kumpulan aset ini adalah 12% per tahun dan terdiri dari 100 hipotek. Jangka waktu Mortgage Pool rata-rata adalah 10 tahun dan investor diharapkan menerima kembali pokok pinjaman mereka pada akhir periode jatuh tempo 10 tahun.

Pada akhir 3 tahun, 40 hipotek (merupakan 0,4 juta dolar) dari kumpulan 100 hipotek membayar di muka eksposur pokok pinjaman mereka karena suku bunga turun menjadi 8%. Akibatnya, pada saat yang sama, hasil dari 0,4 juta dolar yang telah dibayarkan kembali diinvestasikan kembali dengan tingkat bunga 8%, bukan yang semula 12% karena penurunan suku bunga.

Jadi karena Pembayaran di Muka dari Hasil selama siklus kumpulan hipotek, pengembalian dari Avendus Mortgage Pool berkurang dari 2,20 juta dolar menjadi 2,09 juta dolar.

Jadwal Pembayaran yang Diharapkan

Dari Tahun 4 dan Selanjutnya

Jadwal Pembayaran Revisi karena Pembayaran Di Muka di Tahun 3

Keuntungan

- Risiko dalam bentuk apa pun tidak pernah menguntungkan bagi bisnis yang mengambilnya, risiko pembayaran di muka menciptakan ketidakpastian dalam pembayaran bunga di masa mendatang karena ketakutan akan pembayaran di muka dan investasi kembali Dana Pokok dengan harga yang lebih rendah adalah tugas yang menakutkan dan menantang.

- Namun, satu-satunya keuntungan yang muncul dari risiko ini adalah bahwa biasanya Instrumen Tetap dengan Risiko Pembayaran Di Muka yang melekat diberi harga dengan mempertimbangkan tarif pembayaran di muka historis dan ketika Tarif Pembayaran di Muka yang sebenarnya ternyata lebih rendah daripada Tarif Historis, hal itu menghasilkan pengembalian yang lebih baik bagi pemegang Investor. sama.

Kekurangan

- Itu membuat pembayaran bunga di masa depan tidak pasti dan dengan demikian instrumen yang mendasari yang dibuat dari kumpulan hipotek seperti Sekuritas yang didukung Hipotek menderita risiko pembayaran kembali sebelum jatuh tempo dan investasi ulang pada tingkat bunga yang lebih rendah daripada yang telah ditentukan sebelumnya pada awal MBS tersebut (dalam kasus ketika suku bunga turun dan pembayaran di muka meningkat karena lebih banyak peminjam membiayai kembali dengan suku bunga yang lebih rendah) yang menyebabkan Risiko Reinvestasi

- Sulit untuk menilai dan menentukan arus kas dan jatuh tempo instrumen yang didukung oleh MBS karena Risiko Pembayaran di Muka.

Poin Penting

Poin penting yang perlu diperhatikan dalam Risiko Pembayaran di Muka adalah tidak hanya dipengaruhi oleh perubahan suku bunga tetapi juga oleh jalur yang diambil oleh bunga untuk mencapainya. Sebagai contoh, anggaplah Kumpulan Hipotek dibentuk ketika tingkat suku bunga sekitar 7%. Sekarang anggaplah suku bunga turun menjadi 4% yang akan mengakibatkan banyak pemilik rumah membayar di muka kewajiban pinjaman mereka dengan meminjam dengan suku bunga yang lebih rendah, setelah itu suku bunga kembali melonjak hingga 7% dan kemudian turun lagi menjadi 4%.

Namun, dalam contoh kedua penurunan suku bunga menjadi 4%, akan ada pembayaran di muka yang lebih rendah dan itu membuat prediksi dan pemodelan Risiko Pembayaran di Muka menjadi tugas yang menantang karena tidak hanya bergantung pada suku bunga tetapi juga bergantung pada jalur.

Kesimpulan

Risiko Pembayaran di Muka akan tetap ada dan Bank serta Lembaga Keuangan dalam ruang pinjaman sudah terbiasa dengannya. Penetapan Harga Hipotek dilakukan dengan mempertimbangkan tingkat pembayaran di muka historis, pergerakan suku bunga yang diharapkan di masa depan. Opsi Pembayaran di Muka bertindak sebagai Opsi Panggilan untuk Peminjam dan harus diberi harga yang memadai oleh Lembaga Pemberi Pinjaman untuk memastikan bahwa risiko ini ditangkap dan diberi harga secara memadai ke dalam penawaran produk. Beberapa tindakan populer yang digunakan oleh Lembaga Keuangan untuk memitigasi Risiko Pembayaran di Muka termasuk namun tidak terbatas pada seperti Penalti Pembayaran di Muka, Biaya Penutupan, dan Periode Pendinginan Minimum, dll.