Apa itu Risiko Pasar?

Risiko pasar adalah risiko yang dihadapi investor akibat penurunan nilai pasar suatu produk keuangan yang timbul dari faktor-faktor yang mempengaruhi pasar secara keseluruhan dan tidak terbatas pada komoditas keuangan tertentu. Sering disebut risiko sistematis, risiko pasar muncul karena ketidakpastian dalam ekonomi, lingkungan politik, bencana alam atau buatan manusia, atau resesi dan hanya dapat dilindungi nilai, namun tidak dapat dihilangkan dengan diversifikasi.

Jenis Risiko Pasar

Ada empat jenis utama risiko pasar.

# 1 - Risiko Suku Bunga

Risiko suku bunga muncul ketika nilai sekuritas mungkin turun karena kenaikan dan penurunan suku bunga yang berlaku dan jangka panjang. Ini adalah istilah yang lebih luas dan terdiri dari beberapa komponen seperti risiko basis, risiko kurva hasil, risiko opsi, dan risiko penetapan harga ulang.

# 2 - Risiko Valuta Asing

Risiko nilai tukar mata uang asing muncul karena fluktuasi nilai tukar antara mata uang domestik dan mata uang asing. Yang paling terpengaruh oleh risiko ini adalah MNC yang beroperasi lintas geografi dan pembayarannya datang dalam mata uang yang berbeda.

# 3 - Risiko Harga Komoditas

Seperti risiko nilai tukar mata uang asing, risiko harga komoditas muncul karena fluktuasi harga komoditas seperti minyak mentah, emas, perak, dll. Namun, tidak seperti risiko nilai tukar, risiko komoditas tidak hanya berdampak pada perusahaan multinasional tetapi juga masyarakat umum seperti petani, kecil. badan usaha, pedagang komersial, eksportir, dan pemerintah.

# 4 - Risiko Harga Ekuitas

Komponen terakhir dari risiko pasar adalah risiko harga ekuitas yang mengacu pada perubahan harga saham pada produk keuangan. Karena ekuitas paling sensitif terhadap perubahan ekonomi apa pun, risiko harga ekuitas adalah salah satu bagian terbesar dari risiko pasar.

Formula Premium Risiko Pasar

Salah satu faktor yang digunakan untuk menghitung ukuran risiko pasar adalah perhitungan premi risiko pasar. Sederhananya, premi risiko pasar adalah perbedaan antara tingkat pengembalian yang diharapkan dan tingkat pengembalian bebas risiko yang berlaku.

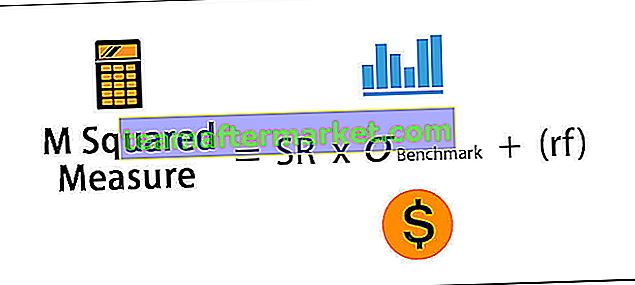

Secara matematis rumus premi risiko pasar adalah sebagai berikut:

Premium Risiko Pasar = Hasil yang Diharapkan - Tingkat Bebas Risiko

Premi risiko pasar memiliki dua aspek utama - premi risiko yang ditandai dan premi historis yang disyaratkan. Hal ini didasarkan pada ekspektasi yang dimiliki komunitas investor di masa depan atau berdasarkan pola historis.

Tingkat bebas risiko didefinisikan sebagai pengembalian yang diharapkan tanpa mengambil risiko apa pun. Paling sering tingkat treasury AS sebagai risiko pemerintah AS hampir nol disebut sebagai tingkat bebas risiko.

Contoh Risiko Pasar

Mari kita ambil contoh.

Anda dapat mendownload Template Excel Risiko Pasar ini di sini - Template Excel Risiko PasarMari kita pertimbangkan contoh perusahaan besar TI-HP. Seorang investor ingin menghitung premi risiko pasar yang terkait dengan harga saham yang saat ini mengutip $ 1000. Mari kita asumsikan investor mengharapkan harga saham menjadi panas $ 1100 karena pertumbuhan yang diharapkan. Berikut perhitungan di Excel.

Perhitungan Premi Risiko akan -

Premium Risiko Pasar = 11%

Keuntungan

Beberapa keuntungannya adalah sebagai berikut.

- Seringkali, produk keuangan dijual kepada komunitas investor melalui pemasaran yang agresif dan dengan hanya menyajikan bagian pertumbuhan sambil mengabaikan risiko dan kerugian sama sekali. Inilah alasan kami melihat produk-produk semacam itu lebih banyak dibeli dalam siklus ekspansi ekonomi, sedangkan dalam resesi, investor terutama yang eceran terperangkap. Jika investor mengetahui konsep risiko pasar dan perhitungannya, mereka dapat memahami produk keuangan dengan cara yang jauh lebih baik dan memutuskan apakah itu cocok untuk mereka untuk volatilitas seperti itu.

- Premi risiko pasar, seperti yang dijelaskan dalam contoh di atas, membantu investor menghitung tingkat pengembalian riil. Meskipun produk keuangan mungkin menikmati menyajikan pengembalian yang menguntungkan, investor harus mengukur investasi dalam hal nilai riil yang diberikannya. Hal ini dapat dihitung dengan memperhatikan suku bunga bebas risiko dan tingkat inflasi yang berlaku.

Kekurangan

Beberapa kekurangannya adalah sebagai berikut.

- Kita tidak bisa mengabaikan mereka sepenuhnya. Itu hanya dapat dilindungi nilai yang datang dengan biaya dan perhitungan intensif. Seorang investor harus pandai memahami data apa yang akan dianalisis dan data apa yang harus disaring.

- Ini sangat rentan terhadap resesi atau perubahan siklik dalam perekonomian. Jawab karena itu mempengaruhi seluruh pasar secara bersamaan, itu bahkan lebih sulit untuk dikelola karena diversifikasi tidak akan membantu. Tidak seperti risiko kredit, yang sangat spesifik pihak rekanan, ini memengaruhi semua kelas aset.

Poin Penting

- Ini adalah bagian penting dari manajemen risiko. Karena memengaruhi seluruh pasar secara bersamaan, dapat mematikan bagi investor untuk mengabaikan risiko pasar saat membangun portofolio.

- Mereka membantu dalam mengukur potensi kerugian maksimum untuk sebuah portofolio. Ada dua komponen utama di sini - kerangka waktu dan tingkat kepercayaan. Kerangka waktu adalah durasi penghitungan premi risiko pasar yang mendasarkan tingkat kepercayaan pada tingkat kenyamanan investor. Kami mengungkapkannya dalam% istilah seperti 95% atau 99%. Sederhananya, tingkat kepercayaan menentukan seberapa besar risiko yang dapat diambil oleh investor atau manajer portofolio.

- Ini adalah konsep statistik dan karenanya perhitungannya sangat berat. Berbagai alat / mekanisme yang digunakan untuk perhitungan adalah - Nilai risiko yang diharapkan shortfall, variance-covariance, simulasi historis, dan simulasi monte Carlo.

- Karena risiko pasar memengaruhi seluruh komunitas investor terlepas dari kredibilitas mereka atau kelas aset tempat mereka beroperasi, risiko pasar diawasi dengan ketat oleh regulator di seluruh dunia. Faktanya, dalam 25 tahun terakhir, kami telah menyaksikan sekitar 4 regulasi besar dan masih banyak lagi penyempurnaan kecil. Komite Basel adalah badan pengatur utama yang menghasilkan peraturan atau nasihat ini. Negara-negara anggota bebas untuk menyesuaikan atau menambahkan lebih banyak pengawasan terhadap peraturan ini untuk membuat sistem perbankan mereka jauh lebih kuat.

Kesimpulan

Ini adalah bagian integral dari portofolio apa pun. Ini muncul karena pengembalian tambahan yang diharapkan investor dari investasi. Jika melakukan lindung nilai, ini dapat menghasilkan hasil yang lebih baik dan melindungi kerugian Anda saat pasar mengalami siklus penurunan.